芝商所特约评论员寇健

对于期权初学者来说,如何理解历史波动率和隐含波动率的关系以及相关联的波动率微笑和倾斜、波动率期限结构(Term Structure)等等,可能是最纠结的问题之一。

这是因为实际交易的期权的保险费所代表的隐含波动率,可能与计算出来的价格变动的历史波动率有很大的差别,有时候甚至是巨大的差别。

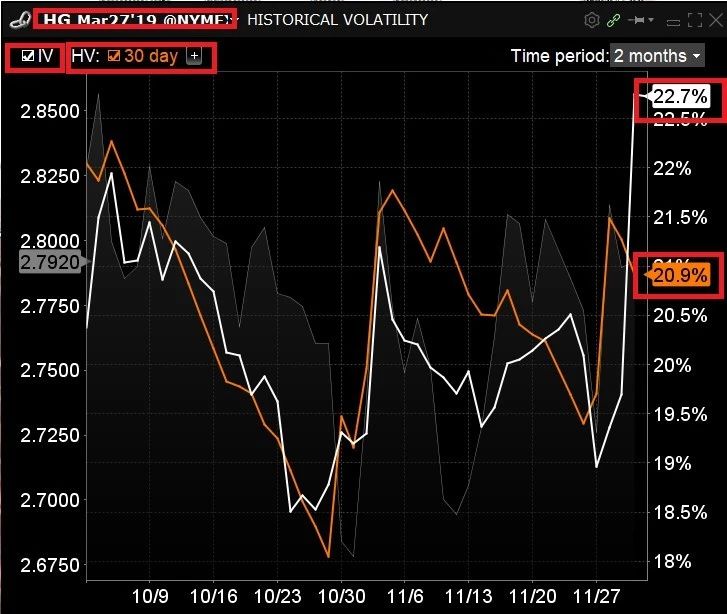

请看下面三张图:第一张图代表芝加哥商品交易所精铜(HG)明年三月份期货30天的历史波动率和期权隐含波动率的关系。图中的黄线代表30天历史波动率,白线代表实际交易的隐含波动率。可以看出,隐含波动率要比历史波动率高出将近2%。

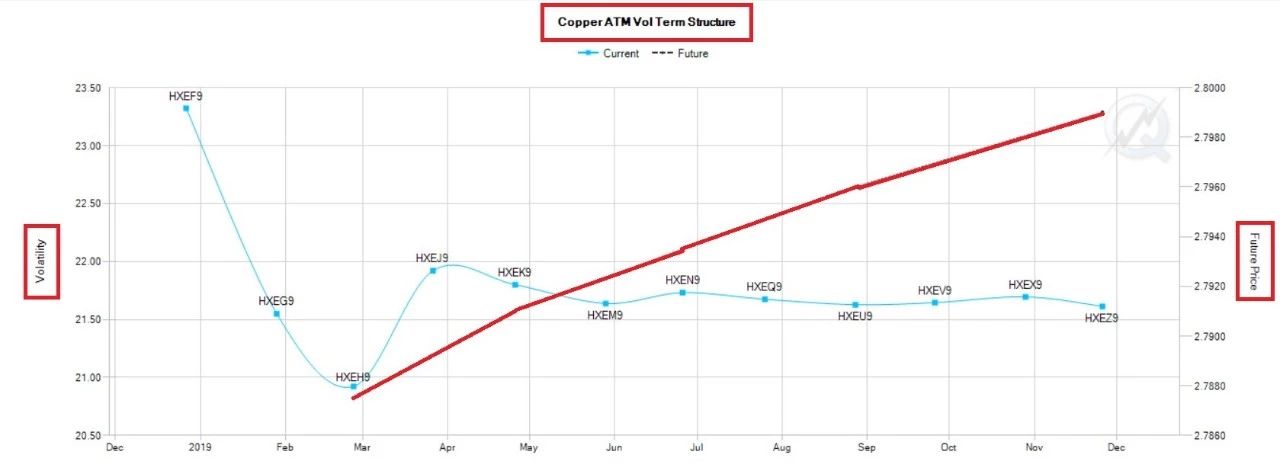

第二张图是芝加哥商品交易所期货期权风险管理平台QuikStrike上,精铜(HG)期货升水(图中红线)和不同月份精铜(HG)平值期权隐含波动率期限结构。(图中蓝线)

第三张图是上海期货交易所沪铜期权实际交易的隐含波动率。

比较一下第二张图和第三张图上面的数据,我们就会发现芝商所的美铜(HG)隐含波动率高出了沪铜隐含波动率将近6%。那么为什么美铜沪铜期权隐含波动率出现了将近6%的差别?这其中是否存在着套利的机会?个人的看法是:由于隐含波动率是交易员对市场未来波动的主观性(Subjective)看法,具有前瞻性。但是有时,由于市场流通性的原因,隐含波动率是对市场的真正波动率的过度反应。从这一点上来讲,两个交易所之间存在着铜期权的波动率套利机会。

上海期货交易所已经成功的开始了铜期权的交易,而且交易量在不断地上升,这绝对是大好消息。虽然说芝加哥商品交易所和上海期货交易所所交易的期铜产品稍微有一点点质量上的不同,但是精铜就是精铜,他们之间有高度的相关性,正是因为如此,两个交易所之间精铜期权保险费的隐含波动率也应该是相当接近的。就如同两年之前,大连商品交易所和芝加哥商品交易所豆粕期权波动率套利的机会一样,一旦被我们抓住了,就会有可观的低风险高收益.

第一张图:芝商所精铜(HG)三月份期货30天的历史波动率和期权隐含波动率

第二张图:芝加哥商品交易所期货期权风险管理平台QuikStrike精铜(HG)期货升水(图中红线)和平值期权隐含波动率期限结构。(图中蓝线)

第三张图:上海期货交易所沪铜期权实际交易的隐含波动率

铜是重要的工业材料,从基本建设到精密的高科技无处不在。

我国是世界上最大的铜使用国家,也是世界上最大的铜进口国。(请看下面的一张图)我国经济发展的速度,对世界精铜价格影响巨大。

由于精铜在经济发展中的重要地位,世界上几个重要的大宗商品期货交易所,都有精铜衍生品交易。芝商所的精铜期货(HG)和期权(HXE)交易量在世界上名列前茅。

跨市场价差交易,首先要解决度量衡的换算问题,芝商所精铜期权每一个合同是25000磅精铜,上海期货交易所精铜期权合同每一个合同是5000公斤精铜。

1公斤=2.20458554磅

25000/(5000 X 2.2)=2.27

芝商所精铜期权和上海期货交易所精铜期权的度量衡关系:四手芝加哥商品交易所精铜期权(HG)(HXE)等于10手上海期货交易所精铜期权

任何套利交易都有风险。这里需要注意的主要的风险是:

1.货币兑换率风险,人民币对美元的汇率目前不稳定,需要用人民币外汇期货(CNH)管理对冲这一风险。

2.涨跌停板风险,两个交易所的涨跌停板规则是不一样的。

3.交易流程风险(Excution Risk):当期权做市商的买卖价差很大的时候,一般来讲,如果放在中间价格,耐心等待是可以做到比较好的价格的。

4.芝商所的精铜期权和上海精铜期权结算到期日不同,要及时移仓。

如果说上面第二张图和第三张图所说的美铜和沪铜期的隐含波动率差现在仍然存在的话,个人的看法是:完全可以买入上海精铜期权隐含波动率,卖出芝加哥商品交易所精铜期权(HXE)隐含波动率。

?

?